なぜMakerDAOのUSDC (&WBTC) 追加は今のままだとヤバいのか

悟りコイン目当てで書くことにしました() 画像はこちらより拝借

USDC担保に入れたらあかんやろ...

— うどん (udon.eth) (@udon_crypto) March 17, 2020

(特定の団体に凍結権限があるトークンを入れてはならないと思うのだが)

そういうUSDCみたいなトークンを担保に、別なアセット(Daiではない、例えば株の合成資産)を生成するためにならわかるが、Daiのに入れちゃダメだと思う...

— うどん (udon.eth) (@udon_crypto) March 17, 2020

ごちゃ混ぜにするとUSDCが毀損した際にDai全体がダメになりそう。サブプライムの時みたいに。

DaiはDaiで独立させとくべき。何か別の合成資産を生成する際に、USDCでもWBTCでも入れておけばいい。

— うどん (udon.eth) (@udon_crypto) March 17, 2020

前にツイートしたやつをもうちょっとまとめて書くことにしました。

おさらい

まずは前提知識についておさらいしておきます。

- MakerDAOとはEthereum上でDaiというドルに大まかに(0.95~1.2くらいで今のところ取引されたことがある。)ステーブルになるコインを作るプロトコルです。

- 発行される際は対応している暗号資産を担保に、2/3以下になるように生成します。2/3以上になると精算されます。(Margin的なもの。)

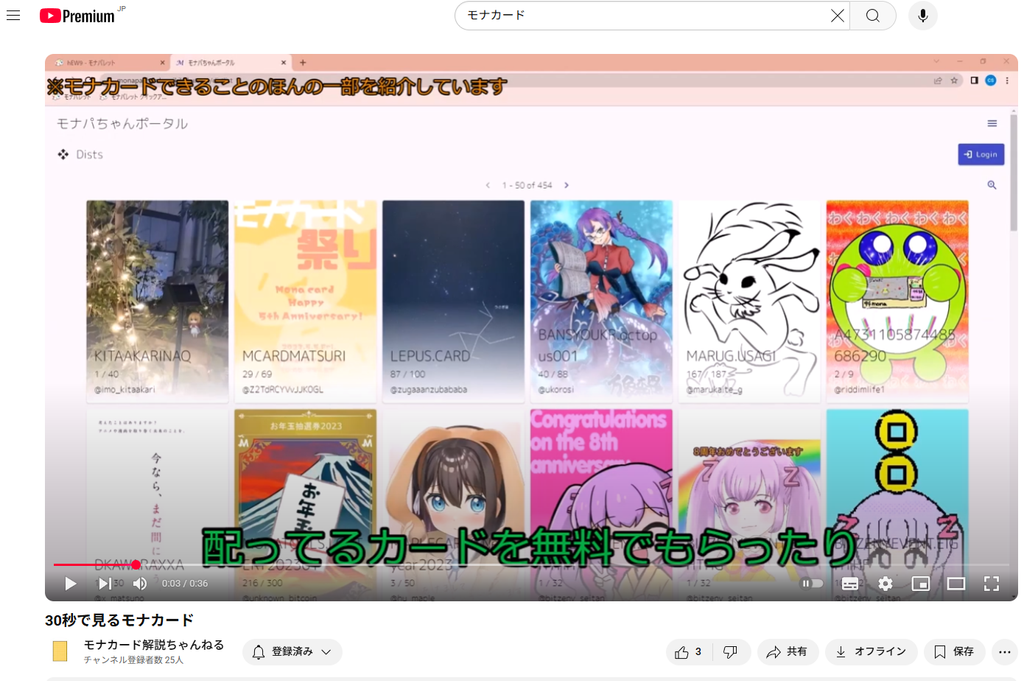

- これまではETHとBATのみでしたが、Black Thirsdayという大規模クラッシュの後、Daiが足りなくなったので、USDCを担保に入れました。

- そしてその後、WBTCも担保に入れました。

- USDCやWBTCは、それぞれ管理主体がいます。USDCはCircle&Coinbaseが管理し本物のUSDを銀行に預けています。WBTCはBitGoかカストディアンとなって管理しています。

なぜUSDCを追加したのか

さて、なぜUSDCというステーブルコインのアセットを入れたのでしょうか?それには、Daiの性質に関連しています。

MakerDAOでは、Vaultというポジションを返済する際と精算/MKR増刷オークションに参加する際にはDaiでなくてはいけないという条件があります。この需要が一気に高まった際、つまり担保資産が下落した際、Daiが枯渇してしまうという問題があります。また、このオークションに参加しようにも、ボラティリティーが高い局面でDaiを新規発行する際には精算されないよう担保率を高めに設定せねばならず、資金効率性があまりよろしくありません。

ということで、そんな局面でも資金効率よく発行でき、また精算もされにくいUSDCを担保に入れることで、よりオークションをスムーズにする目的で追加されたようです。

・担保のポートフォリオが多様であれば、市場の深刻なイベントが起きた際のシステムへの影響が軽減される。Maker Foundationは、現実世界の資産および中央集権的暗号通貨を担保に含め、重要な多様性の恩恵をシステムに与えることの優先が重要だと考えている。中央集権的資産によってプロトコル自体が中央集権化されるという訳ではない。

なぜUSDC追加はやばいのか

これに関して僕はかなりやばいことをやったと考えてます。問題は中央集権的資産を追加したからMakerDAOが中央集権化したとかそういうことではないです。(そもそもMakerDAOはMKRの大量保有者に大きな権限があるので、分権化された中央銀行のようなもの。)

USDCがもし突然死んだとしましょう。これがUSDCコントラクトがバグって不正にmintできるようになったですとか、預けている銀行のデフォルトだとか色々あると思います。その際に、市場価格が突然無価値になった状態のUSDCを突っ込んでDaiを引き出し売却して利益を上げるといったことが可能になります。(当然ガバナンスで排除させることもできますが、遅効性があります。)

そうした際に、Daiの価値も打撃を受けます。ゴミがかごの中に混ざっているからです。サブプライムと証券化リスクの話に似てますね。また、そうなると関連するDaiを利用しているアプリケーション(それをさらにトークン化したやつ)に連鎖するリスクもあります。MakerDAOだけの問題ではないということになるでしょう。

もちろんUSDCを担保に入れられる額には限度額が設定されていますが、これが高いです。ETHが1.2億Daiに対してUSDCが0.2億ドルとなってます。(後述するWBTCは0.1億ドルです。)単純計算で、15%くらいがゴミになるリスクが存在します。

そうした時にMakerではMKRの増刷によって市場からDaiを回収します。こうした時には当然上限額までUSDCが突っ込まれているので、Auction額が0.2億Dai分のMKRを発行ということになります。Black Thirsdayが0.054億Daiなのでその4倍の規模に匹敵します。そうした時に果たしてMKRの買い手がつくのか...?(現在価格だと6万MKR弱なので6%の増刷くらいですが、そういう時はMKR自体の価格が下がりそう)

どうしてもDaiの流動性がないから追加したい!というのであれば

- 最低限、MKRの増刷オークションの時のみにする。それ以外の期間は無効にする。

- 常時入れるとしても、上限額をBATと同じくらい、全体の数%に留める。

というのが必要なのではないでしょうか。中央集権資産を入れるということは、Daiのクレジットリスクをその中央集権資産の管理主体やその取引先が一部担うということなので。

これはWBTCにも言えることかと思います。