信用創造(貨幣創造)

はじめに

本ブログはイギリス中央銀行が発行した「Money creation in the modern economy」の記事を意訳したものです(動画はここから参照できます)。この記事では、普段私たちが教科書や経済書籍などで習う信用創造の仕組みには大きな誤解があることを大胆不敵にも指摘しています。最初は狐に摘まれたように感じるかもしれませんが、何度も読むことで信用創造の仕組みや中央銀行の金融政策に対する真理を理解できるものと信じています。

原文はCredit creation(信用創造)ではなく Money creation(貨幣創造)という言葉を使っていますが、本ブログでは信用創造の誤解を解くために敢えて信用創造という言葉を使い解説していきます。

概要

- このブログでは、どのようにして銀行が貸し付けを行うことでお金が作られるかについて解説しています。

- 実際の信用創造は、教科書などで説明されているものとは異なっています。銀行は預金者の預金を貸し出すための単なる仲介者ではなく、また、中央銀行のお金の量を操作することで市場の預金と貸出を創出しているものではありません。

- 信用創造によるお金の量は最終的には中央銀行の金融政策に依存します。通常時は、これは政策金利によって実施されます。また、中央銀行はQEを通して直接マネーストックの量に影響を与えることができます。

信用創造についての2つの誤解

大部分のお金は銀行の預金によって形成されています。しかしこの預金(以降、ストックマネーと呼ぶ)がどこから来るかについて誤解されがちです。1つめの誤解は、銀行は預金者の預金を貸し出すための単なる仲介者と考えられている点です。この考えでは、家計がお金を預けることで預金が作られ、その預金を企業へ貸し出します。実際は、家計がお金を預けると、その預金はモノやサービスの支払いのための支出として使われます。その預金自体が銀行へ貸し付けるための利用可能資金とはなりません。

2つめの誤解は、中央銀行が、中央銀行のお金の量を操作することで市場の預金と貸出の量を決定するという、いわゆる「貨幣乗数」によるアプローチです。この考えでは、中央銀行は準備預金(Reserve)の量を決定する金融政策を実施します。そして、ここではストックマネーとベースマネー(いわゆる日銀当座預金の合計)の一定比率があると仮定されており、準備預金が乗算されてより大きな預金と貸出に繋がるというものです。しかし、実際には中央銀行はベースマネーを操作するのではなく金利を操作する金融政策をとっています。

参考書などの手順とは逆で、まず最初に銀行がいくら貸付を行うかを決めます。この貸付量は後に説明をする収益率などを考慮して決定されますが、これには金利が大きく依存しています。この貸付の決定によって預金量が決まります。そして、その預金量がいくら中央銀行の準備預金に必要になるかに影響を与えます。

信用創造の現実

貸付によって預金が創造される

ストックマネーは家計や企業が保有する預金通貨のことで、流通市場における97%がこのストックマネーです。銀行がお金を貸し付ける時、例えば家計が家の購入時に住宅ローンを組む時に、銀行はその住宅ローンと同じ量の預金をその家計の口座に振り込みます。この瞬間に新しいお金が作られます。

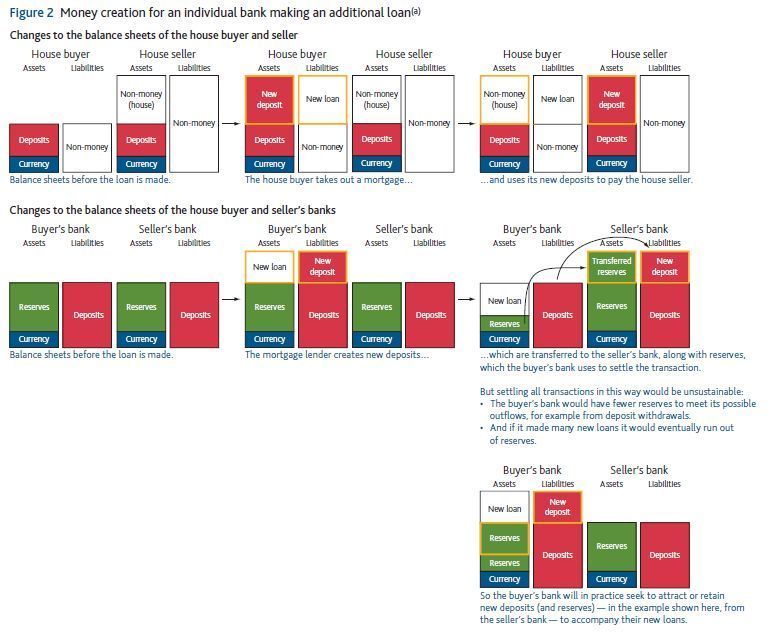

このプロセスを図を使って示します。

3段目の図に示すように、新しい預金が消費者の資産として追加され、また新しいローンが負債として追加されます。同様に、新しい資産と負債が銀行のバランスシートにも追加されていることが分かります(2段目の図)。

新しいストックマネーが消費者のバランスシートに追加されている一方で、中央銀行のお金の量(これをマネタリーベースと呼びます)に変化が無いのが見て取れます(1段目の図)。

上記の説明で、銀行は預金からのみ貸付ができるという考え方とは対照的だと言えるでしょう。預金通貨は銀行が家計ににいくら貸しがあるかの記録にすぎず、預金通貨は銀行にとっての負債であり、資産ではないのです。これに関係した1つの誤解に、「銀行は日銀当座預金を家計や企業に貸付ができる」というものがあります。日銀当座預金は銀行間でのみ貸し借りができるもので、そもそも家計は日銀に口座を持つことができません。

お金の創造と消滅のその他の方法

ローンを組むことで預金が作られるのと同様で、ローンの返済をすると預金は無くなります。例えば、消費者がスーパーで買い物をしてクレジットカードで支払うと、消費者のバランスシートにはローンが、スーパーのバランスシートには預金が追加されます(図1に示したのと同様な方法です)。ここでもし消費者がクレジットカードの請求額を支払うと、銀行はその消費者の預金を減らします。これによって新規に作られたお金が消滅します。

銀行が貸付を行い、消費者がその返済をすることは、お金の創造と消滅における一番重要な方法です。しかしその方法以外にさまざまな方法が存在します。例えば、銀行が既存資産の売買を消費者や企業、政府に対して行う行為もまたお金の創造と破壊となります。

ストックマネー創造の限界

では、銀行の裁量でいくらでもお金を作り出せるかと言うとそうではありません。以下の3点にあるようにお金の創造にも限界があります。

(i)銀行の貸し付け可能な限界点

①市場による銀行の貸付制限

住宅購入者の口座があるA銀行が住宅ローン(資産の部)と預金(負債の部)を作り(図2の1段目中央)、住宅販売者の口座があるB銀行に購入額を振り込む場合(図2の1段目右側)、A銀行からB銀行への取引は準備預金(日銀当座預金)を使って行われます(図2の2段目)。しかし、これはA銀行の準備預金が減少しいつかは限界がきます。これを防ぐためにA銀行は定期預金などの金利を上げて魅力的な商品をつくり市場から預金を預かることで、準備預金の残高を一定水準に保とうとします。

②リスク管理による制限

流動性リスク:極端な例として、家計や企業が預金全てを引き出そうとすると、銀行は預金不足になってしまいます。

信用リスク:貸付けたお金が回収不能となる「不良債権」を被らないように、信用リスク管理を行います。これは貸付が増えるにつれ、見込み損が増加し、収益率が減少します。これが貸付けによるお金の創造に対しての抑制となります。

(ii)家計と企業の行動による制限

①貸付によって作られたお金が返済されることで相殺される場合:例えば、Aさんが新規住宅ローンを組んである家をBさんから購入するとします。この瞬間は預金が創造されます。しかし、Bさんは家を売却することで自身の住宅ローンを返済するので、その瞬間預金が消滅し、預金が相殺されます。

②創造された余分なお金が消費される場合:これは家計や企業にとって超過分のお金は持ちたくないため、消費しようとします(これをホットポテト効果という言う)。これによりインフレ圧力がかかると想定されています。

(iii)金融政策-お金の創造の最終的な制限

参考書で紹介されている貨幣乗数では、中央銀行は準備預金の量を調整することでマネーストックの量を決定できると紹介しています。この見解はある一定の信用乗数があると仮定した「準備預金×信用乗数=マネーストック」の元に成り立っています。

しかし、実際はこのような理論は現在の金融政策では取り入れられてはいません。中央銀行は、ある設定された短期金利の水準を満たすために準備預金の量を決定するのではなく、むしろ政策金利の決定を重視します。準備預金の需要は、むしろ銀行の貸付によって創造された預金(ストックマネー)の結果からくるものなのです。金融政策の緩和は、ローン金利の低下とローンの増加によるストックマネーを増加させます。ストックマネーの増加は銀行や消費者に対して準備預金や通貨(準備預金+通貨=ベースマネーと呼ぶ)の需要を引き起こすかもしれません。そのため、現実では貨幣乗数論は通常紹介されているのとは逆の方法で働いているのです。

QE:ストックマネーを直接作り出す

QEとお金の量の関係

QEはベースマネーとストックマネーの両方に影響を与えます。QEでは中央銀行が金融機関以外(例えば年金機構や保険会社)から国債を購入します。しかし、年金機構などは日銀当座預金口座を持っていないので、銀行がもっている当座預金口座が仲介役として使われます。まず銀行が年金機構の口座に国債の買取額を預金として追加します(図3の1段目)。次に中央銀行が銀行の当座預金口座の準備預金を追加します(図3の2段目)。それに伴い、銀行のバランスシートが増加し、資産(日銀当座預金に追加された準備預金額)にマッチするように預金が負債として追加されます(図3の3段目)。ここで重要なのが、銀行に追加された資産としての日銀当座預金は家計や企業へは貸付ができないことです。QEは直接ストックマネーを増やしますが、それらが直接的に貸付を増やすことはありません。

QEの仕組みに対する2つの誤解

・追加準備預金はフリー(バラマキ)マネーではない

QEによって銀行の持つ準備預金(日銀当座預金)の増加は、銀行にタダでお金をあげているわけではありません。銀行にとってこのお金は資産の部に計上され、その金利による収益があるためフリーマネーと言われています(図3の3段目)。その一方で、銀行のバランスシートの負債の部には年金機構の預金が計上され、その金利を支払わなければなりません。

・追加準備預金は新規貸付やマネーストックを乗算させない

QEによって銀行の資産の部に計上された準備預金は家計や企業への貸し付けはできません(図3の3段目)。仮に銀行が新規貸付を行ったとしても、この場合、銀行のバランスシートは資産の部に新規ローンが、負債の部に預金が計上されますが、準備預金になんの変化も起きないのが分かります(図1を参照)。

結論

経済学の参考書などに記載されているような、中央銀行が直接ベースマネーやストックマネーを操作することはなく、金利の調整による金融政策を行うことでお金の量を調整しています。また、金利がある一定の低水準に達した場合、QEの発動によって直接的にストックマネーの量を増加させる政策を取ることが可能です。